米国大統領選-トランプ台風??? [Money]

元々このブログ、私の資金運用の記事で始めて、適切な話題見出せなかったので、ほっぽりブログになってしまったのですが、久々に資金運用の話です。

11月2日-4日で、日経平均537円余り下げました。 米国大統領選挙ヒラリー・クリントン候補メール問題が原因ですが、メール問題の一応の決着で、昨日(7日)は日経平均反発、ほっと胸をなでおろしているところです。 このまま波乱なく決着してほしいものです。 トランプ氏勝利となれば、株価は大きく下落しそうなので、やはりヒラリー氏に勝利してもらいたいなと・・・。 全く他人事ですが。

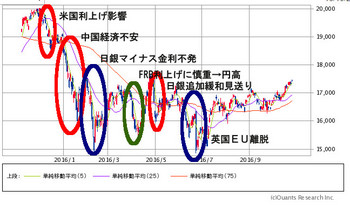

今年、一年の状況振り返ってみると、1月の大発会から大幅下落で始まりました。 振り返ってみると、米国の利上げ観測で始まり、中国の経済不安、日銀のマイナス金利不発、英国のEU離脱等、色々ありました。

11月2日-4日で、日経平均537円余り下げました。 米国大統領選挙ヒラリー・クリントン候補メール問題が原因ですが、メール問題の一応の決着で、昨日(7日)は日経平均反発、ほっと胸をなでおろしているところです。 このまま波乱なく決着してほしいものです。 トランプ氏勝利となれば、株価は大きく下落しそうなので、やはりヒラリー氏に勝利してもらいたいなと・・・。 全く他人事ですが。

今年、一年の状況振り返ってみると、1月の大発会から大幅下落で始まりました。 振り返ってみると、米国の利上げ観測で始まり、中国の経済不安、日銀のマイナス金利不発、英国のEU離脱等、色々ありました。

喉元過ぎてしまえば熱さ忘れてしまうので、思い出すのが大変でした。 上図の日経平均チャートに、事件書き入れてみました。 7月の英国EU離脱局面からは日経平均安定していたのですが、今回の米大統領選で波風立ちました。このまま無事に過ぎてくれればと願うだけです。

元本保証の運用検討 [Money]

このブログも作ってはみたものの放置してました。

資金運用環境、年始から大荒れでしたが何とか落ち着いてきた感じになりました。ほっと一安心というところです。

心に少し余裕出来たので、運用状況の見直し始めました。

今日の記事表題を「元本保証の運用検討」という大げさなものにしましたが、早い話が預貯金です。資金運用というと、株式や投資信託をイメージしますが、全てをリスク資産で運用しているわけではなく、大半が安全な預貯金にしてます。

マイナス金利のおかげで高金利の定期預金少なくなってしまいましたが、その中でも比較的金利の良い定期貯金を提供しているのは、

それから、どの様に資金を移動させるかにも注意必要です。数百円程度の利息しかないのに、数百円の手数料を払うのは本末転倒になってしまうので。住信SBIネット銀行(以前は結構高金利の定期預金ありました)の資金をソニー銀行へ移したいのですが、幸い住信SBIネット銀行は、ランクに応じてですが月15回まで無料なので助かりです。

それから、個人向け国債の募集が始まりました。今回の募集はさすがに最低保証利率の0.05%です。SBI証券ではキャンペーンを実施していて、購入金額に応じたキャッシュバックを貰えます。

仮に固定 3年の個人向け国債を100万円購入したとすると、2,000円のキャッシュバックになります。この分の単純な利回り/年は、0.067%なので、個人向け国債その物の利回りと合算すると、0.117%になります。3年というのが気になりますが、個人向け国債も一つの選択肢かもしれません。

どの運用先を選んでも利息大したことないので、ミスって手数料を払ってしまうのが一番バカらしいですね。

資金運用環境、年始から大荒れでしたが何とか落ち着いてきた感じになりました。ほっと一安心というところです。

心に少し余裕出来たので、運用状況の見直し始めました。

今日の記事表題を「元本保証の運用検討」という大げさなものにしましたが、早い話が預貯金です。資金運用というと、株式や投資信託をイメージしますが、全てをリスク資産で運用しているわけではなく、大半が安全な預貯金にしてます。

マイナス金利のおかげで高金利の定期預金少なくなってしまいましたが、その中でも比較的金利の良い定期貯金を提供しているのは、

- オリックス銀行:0.2%(1年以上)

- ソニー銀行:0.15%(6ヶ月)

- 大和ネクスト銀行:0.1%(1年)

それから、どの様に資金を移動させるかにも注意必要です。数百円程度の利息しかないのに、数百円の手数料を払うのは本末転倒になってしまうので。住信SBIネット銀行(以前は結構高金利の定期預金ありました)の資金をソニー銀行へ移したいのですが、幸い住信SBIネット銀行は、ランクに応じてですが月15回まで無料なので助かりです。

それから、個人向け国債の募集が始まりました。今回の募集はさすがに最低保証利率の0.05%です。SBI証券ではキャンペーンを実施していて、購入金額に応じたキャッシュバックを貰えます。

仮に固定 3年の個人向け国債を100万円購入したとすると、2,000円のキャッシュバックになります。この分の単純な利回り/年は、0.067%なので、個人向け国債その物の利回りと合算すると、0.117%になります。3年というのが気になりますが、個人向け国債も一つの選択肢かもしれません。

どの運用先を選んでも利息大したことないので、ミスって手数料を払ってしまうのが一番バカらしいですね。

資金運用の反省、見直し-10 [Money]

またブログの更新が疎かになりそうです。我ながら、意志薄弱さを感じている次第です。

11月前半までに上半期の決算発表が一巡しました。その中でソニーについて、決算発表前は1,900円程度の株価だったものが、10月31日の業績下方修正で一気に1,600円台に下落しました。実を言いますとソニー株式は保有していました。今回シリーズのブログ記事にも書きましたが、運用方法の見直しの為に売却してしまっており実被害はなかったのですが、やはり決算発表時期は運用レベルを下げるなどの対応は必要なのかもしれません。米ウォール街相場格言に「株は5月に売り抜けろ」というのがあるらしいですが、私の格言として「株は5月、10月に売り抜けろ」としておきたいと思います。

11月前半までに上半期の決算発表が一巡しました。その中でソニーについて、決算発表前は1,900円程度の株価だったものが、10月31日の業績下方修正で一気に1,600円台に下落しました。実を言いますとソニー株式は保有していました。今回シリーズのブログ記事にも書きましたが、運用方法の見直しの為に売却してしまっており実被害はなかったのですが、やはり決算発表時期は運用レベルを下げるなどの対応は必要なのかもしれません。米ウォール街相場格言に「株は5月に売り抜けろ」というのがあるらしいですが、私の格言として「株は5月、10月に売り抜けろ」としておきたいと思います。

今回は先進国リートの運用先紹介をします。「三井住友TAM-SMT グローバルREITインデックス・オープン」を選定しましたが、目論見書に記載されている特色は、

このファンドは、信託報酬が0.5775%とちょっと高めで、信託財産留保額も0.05%とられてしまいます。グローバルリートという特殊な運用先だと致し方ないのかもしれません。運用先としてのリートというものは、いずれ再検討してみたいと思っていますが、見直し運用始めたばかりですので、1年位は継続はしてみます。

- 日本を除く世界の各国の取引所に上場しているREITを主要投資対象とし、ファミリーファンド方式で運用を行います。

- S&P先進国REIT指数(除く日本、配当込み、円換算ベース)に連動する投資成果を目指します。

このファンドは、信託報酬が0.5775%とちょっと高めで、信託財産留保額も0.05%とられてしまいます。グローバルリートという特殊な運用先だと致し方ないのかもしれません。運用先としてのリートというものは、いずれ再検討してみたいと思っていますが、見直し運用始めたばかりですので、1年位は継続はしてみます。

| 三井住友TAM-SMT グローバルREITインデックス・オープン | |

|---|---|

| 運用方針 | S&P先進国REIT指数(除く日本、配当込み、円換算ベース)に連動する投資成果を目指します。 |

| 基準価額 | 10,663円/10,000口 (13/11/11 現在) |

| 純資産 | 6,899百万円 |

| 買付手数料 | なし |

| 信託報酬 (税込)/年 | 0.5775% |

| 信託財産留保額 | 0.05% |

| 解約手数料 | なし |

| 約定日 | ご注文日の翌営業日 |

| 設定日 | 2008/01/09 |

資金運用の反省、見直し-9 [Money]

昨晩の米株式市場でダウ工業株30種平均が最高値を更新しました。デフォルトになるかもしれないという米国財政状況なのに最高値更新です。一方の日本ですが、日経平均が14,000円~15,000円をウロウロしているのと比べると対照的です。最近アベノミクスも停滞気味です。そろそろ強力な第3の矢を放たないと、株価下落してしまうかもしれないですね。ちょっと心配です。

運用方法見直しの最初に「期待リターン」と「リスク」を考えあわせたうえで、ポートフォリオを決めましたが、昨日の結果は「リスク」という側面でポートフォリオの組み方にヒントを与えてくれた気がします。一番変動率が大きかったのは、「新興国株式」で1.82%変動しました。新興国株式が変動リスクが大きいというのは、最初から認識していたことなので、この数字見ても納得感あるのですが、ちょっと意外だったのはリートです。Jリートが1.17%、海外リートが1.24%変動しました。Jリートが始まった当初は、不動産ディベロッパーの排泄口とか揶揄されていた通り、うさん臭い銘柄が多くありましたが、破綻処理や統廃合で今では割と健全な銘柄に集約されてきているとはいえ、まだ上場銘柄42と株式と比べると市場規模まだまだなので、これが原因で大きく変動するのでしょうか? 最近新規上場も多くなってきているので、元々言われていたミドルリスク、ミドルリターンになるまではもう少し時間掛かるかもしれません。一日の結果だけでルールを変更するわけに行きませんが、今現在約30%をアロケートしているリート、注意深く見たいと思います。

本日の日経Web版に「東京都心のオフィス賃料、1年4カ月ぶり上昇」と報道されてますが、オフィス系のリート価格反応しないですね。

本日の日経Web版に「東京都心のオフィス賃料、1年4カ月ぶり上昇」と報道されてますが、オフィス系のリート価格反応しないですね。

| アセットクラス | ファンド名 | 現在値 | 前日比 | 変動率 |

|---|---|---|---|---|

| 日本株式 | ニッセイ日経225 | 14,905円 | +118円 | 0.8% |

| 先進国株式 | 三井住友T外国株インデe | 15,018円 | -52円 | 0.35% |

| 新興国株式 | SBI-EXE新興国株式 | 9,323円 | -170円 | 1.82% |

| 日本債券 | DIAM公社債OP中期 | 10,182円 | -2円 | 0.02% |

| 先進国債券 | 三井住友T SMTグロ債 | 10,643円 | -50円 | 0.47% |

| Jリート | ニッセイ手数料無Jリート | 11,011円 | -129円 | 1.17% |

| 海外リート | 三井住友T SMT・Gリート | 10,846円 | -135円 | 1.24% |

資金運用の反省、見直し-8 [Money]

米国の"Daylight saving time"(サマータイム)が終了して、標準時間に戻りました。いつもの様に昨晩23時ちょっと前にSBI証券ページにアクセスしたところ、保有銘柄の価格変動無し。米国も休場かと思いそのまま就寝、今朝SBI証券ページにアクセスしてみたとこ、米国市場は開場していたようで保有銘柄も価格変動してました。ここでやっと"Daylight saving time"が終了していた事に気付いた訳です。日本もサマータイム導入の話出たりしますが、一向に議論進まないですね。日本の一番日が長い時期では朝4時位から明るいですし、ここ数年の酷暑考えると、朝の涼しい時間帯からの行動開始でかなりエネルギーを節約できるのではないでしょうか。小泉元首相が脱原発論者に変わったようですが、エネルギー作り出す議論と同時に如何にエネルギー消費を抑えるかも議論して欲しいと思っております。

前置き長くなりました。話をMoneyに戻して、今回は新興国株式の運用先です。

今回運用先として選定したのは、「SBI-EXE-i新興国株式ファンド」です。目論見書ざっと目を通してみると、以下2銘柄の上場ETF(上場投資信託)への投資を通じて、新興国の株式へ実質的に投資するファンドです。

| 1.バンガード・FTSE・エマージング・マーケッツETF(VWO) 80% | |

|---|---|

| 連動する指数 | FTSE・エマージング・トランジション・インデックス |

| 指数について | FTSE・エマージング・トランジション・インデックスとは、FTSE社が開発した指数で新興国株式市場全体の動きを表す株価指数です。バンガード・FTSE・エマージング・マーケッツETFのベンチマーク変更に伴って、一時的に使用される株価指数です。同指数に対する著作権、知的所有権その他一切の権利はFTSE社に帰属します。 |

| 2.i シェアーズ・MSCI・エマージング・マーケット・ミニマム・ボラティリティ・インデックス・ファンド(EEMV) 20% | |

|---|---|

| 連動する指数 | MSCI・エマージング・マーケット・ミニマム・ボラティリティ・インデックス |

| 指数について | MSCI・エマージング・マーケット・ミニマム・ボラティリティ・インデックスとは、MSCI社が開発した指 数で新興国株式市場における低ボラティリティ運用の動きを反映した指数です。同指数に対する著作権、知的所有権その他一切の権利はMSCI社に帰属します。また、MSCI社は、同指数の内容を変更する権利及び公表を停止する権利を有しています。 |

後者ETF名に入っているボラティリティ(volatility)の意味は、「不安定さ、変わりやすさ」ですから、ミニマム・ボラティリティとは「不安定さを最小にする(割と安定している)」という事なのでしょうか。

インデックス運用といっても、FTSE社、MSCI社等が提供している指数で、その指数その物を直接見るのは中々難しそうです。日経平均みたいに良く見かける指数だと良いのですが。これら指標を簡単に見れる環境を整備出来たらと思っています。

投資信託としての概要は以下の通りです。今年の5月に設定されたばかりで、純資産も4億円とまだまだ小型ですが、資産額も順調に伸びているようです。投資先が海外ETFですから、小規模でも目論見通りの銘柄である程度運用できるでしょうが。

インデックス運用といっても、FTSE社、MSCI社等が提供している指数で、その指数その物を直接見るのは中々難しそうです。日経平均みたいに良く見かける指数だと良いのですが。これら指標を簡単に見れる環境を整備出来たらと思っています。

投資信託としての概要は以下の通りです。今年の5月に設定されたばかりで、純資産も4億円とまだまだ小型ですが、資産額も順調に伸びているようです。投資先が海外ETFですから、小規模でも目論見通りの銘柄である程度運用できるでしょうが。

| SBI-EXE-i新興国株式ファンド | |

|---|---|

| 運用方針 | 主としてETF(上場投資信託)への投資を通じて、新興国の株式へ実質的に投資します。新興国の株式市場の値動きと同等の投資成果をめざします。当初の参考指標は、FTSEエマージング・インデックス(円換算ベース)とします。新興国の株式市場の値動きに連動する投資対象ファンドを複数組合わせることにより、信託財産の中長期的な成長をめざします。 |

| 基準価額 | 9,418円/10,000口 (13/11/01 現在) |

| 純資産 | 418百万円 |

| 買付手数料 | なし |

| 信託報酬 (税込)/年 | 0.4355%程度 |

| 信託財産留保額 | なし |

| 解約手数料 | なし |

| 約定日 | ご注文日の翌営業日 |

| 設定日 | 2013/05/13 |

資金運用の反省、見直し-7 [Money]

もう11月になってしまいました。時間の経つのは早い物です。個人の話ですが、昨年の10月末にサラリーマン生活から足を洗って丁度1年経過してしまいました。資金運用に関して振り返って見ると、前職退社と同時に塩漬けになっていた投資信託を思い切って損切り処分し、配当金期待の高配当株運用に切り替えました。11月中旬の民主、自民の党首討論で衆議院解散の明言が有り、そこから日経平均が一気に上昇し、日本株に切り替えた私の資金運用状況も大きく改善した訳です。本当にラッキーだったとしか言いようが有りません。細かく検証した訳ではありませんが、塩漬けになっていた大口のインド株式投資信託は今でも基準価格低迷しておりますので、損切り処分の決断は今のところ正解でした。

損切り処分した時のドキドキ感は今でも鮮明に覚えています。その時の経験から今までの度が過ぎた運用スタイルにリスクを感じとったのかもしれません。

損切り処分した時のドキドキ感は今でも鮮明に覚えています。その時の経験から今までの度が過ぎた運用スタイルにリスクを感じとったのかもしれません。

昨日のブログ記事で、FOMC声明で米国株式が良い方向へ反応するのではないかという事を書きましたが、結局昨晩のダウ平均は73ドルの続落に終わりました。今朝の日経web版の解説だと、「米連邦公開市場委員会(FOMC)後の声明も、引き続き売り材料になった。景気認識についての文言を厳しい表現に置き換えるとの市場の予想に反して声明の内容に大きな変化が見られず、相場が最高値圏で推移する中で利益確定のきっかけとなった。」との事。株式マーケットというのはほとんど予測できないですね。

運用銘柄の紹介は今回はスキップして、インデックス運用における利益確保の仕方を考えてみました。

今まで運用してきた個別銘柄運用の利益の源泉は、「安く買って上昇したら売る売買益」「配当金収入」の2つです。 「配当金収入」期待の運用だった筈のですが、個別株というものは配当利回りを超える値動きするので、その売買はどうしても避けて通れませんでした。 振り返って見ると「買う」という行為は簡単でしたが、欲というものの影響で「売り」という行為が非常に困難でした。 欲を張りすぎると株価ピークを過ぎて売り時を逸する事が何度もありまし、期待に反して株価下落し損切り売却した物も多数ありました。欲に任せて運用しているととんでもない事になると反省し、「配当金利回り」を超えるレベル(5%程度)に上昇したら売却、逆に5%下落しても損切り売却という自分ルールを作り運用してましたが、銘柄数増えてくると株価気になり、証券会社のページと睨めっこです。 これは本当に時間の無駄です。

さてインデックス運用では、どの様に利益確保していけば良いのでしょうか? 世間一般ではリバランスという表現されてますが、これが利益確定行為なのでしょう。 ポートフォリオを維持するためには、運用成績が良かった運用資産を売って、成績が今一だった運用商品を購入しなければなりません。 自動的な利益確定になる訳です。 時間軸で強制的に利益確定して行くのは一つの賢い方法かと思います。 どの頻度でリバランスするか、毎月だとしたらどのタイミングでリバランスするか、また市場全体が下落した時に損切り的な行為はどうするかなど、今後煮詰めていきたいと思っています。

今まで運用してきた個別銘柄運用の利益の源泉は、「安く買って上昇したら売る売買益」「配当金収入」の2つです。 「配当金収入」期待の運用だった筈のですが、個別株というものは配当利回りを超える値動きするので、その売買はどうしても避けて通れませんでした。 振り返って見ると「買う」という行為は簡単でしたが、欲というものの影響で「売り」という行為が非常に困難でした。 欲を張りすぎると株価ピークを過ぎて売り時を逸する事が何度もありまし、期待に反して株価下落し損切り売却した物も多数ありました。欲に任せて運用しているととんでもない事になると反省し、「配当金利回り」を超えるレベル(5%程度)に上昇したら売却、逆に5%下落しても損切り売却という自分ルールを作り運用してましたが、銘柄数増えてくると株価気になり、証券会社のページと睨めっこです。 これは本当に時間の無駄です。

さてインデックス運用では、どの様に利益確保していけば良いのでしょうか? 世間一般ではリバランスという表現されてますが、これが利益確定行為なのでしょう。 ポートフォリオを維持するためには、運用成績が良かった運用資産を売って、成績が今一だった運用商品を購入しなければなりません。 自動的な利益確定になる訳です。 時間軸で強制的に利益確定して行くのは一つの賢い方法かと思います。 どの頻度でリバランスするか、毎月だとしたらどのタイミングでリバランスするか、また市場全体が下落した時に損切り的な行為はどうするかなど、今後煮詰めていきたいと思っています。

資金運用の反省、見直し-6 [Money]

まず、マクロ経済的なお話から。昨晩米国でFOMC声明発表が有り、「現状の量的緩和第3弾(QE3)を維持する」ことを決めたようです。これで12月までは、米国発の日本株価乱高下のリスクは減った気がするので、当面リスク資金比率はある程度のレベルを維持していこうかと思っています。但し、年末には、先送りされた米財政問題が再燃してくるのと、年末は取引手じまいモードで株価下がる傾向ある気がするので、12月中旬には一端リスク資金レベルを下げる事も考えています。FOMC声明には、住宅市況に関し「いくらか減速した」と明記されているようで、私が米国株として少し所有している、米国不動産ETFの「ISHARES US REAL ESTATE ETF (IYR)」がここ3日連続で下げています。住宅市況の減速も下落要因の一つなのでしょう。FRBは「住宅ローン担保証券に再投資する」事も決めたようなので、米国不動産ETFの反転上昇期待したい所です。

私の選定した運用商品に話を戻します。今回は外国株式の運用先の紹介です。「三井住友TAM-外国株式インデックスe」という投資信託を選択した訳ですが、この投資信託の運用方針はは「わが国を除く世界の主要国の株式に投資する中央三井外国株式マザーファンドを主要投資対象とします。なお、株式等に直接投資することもあります。株式への実質投資は、わが国を除く世界の主要国の株式に分散投資を行い、MSCI コクサイ指数(円ベース)と連動する投資成果を目標として運用を行います。」となっています。

キー指標となる「MSCI コクサイ指数(円ベース)」というのは、米MSCI社が提供する外国株式インデックスで、先進国 24か国を対象とした株式インデックスです。米国株式市場においてもiSharesから「iShares MSCI Kokusai ETF(TOK)」というETF商品が有り、その名称にKokusaiという日本語が入っており、ちょっと驚きです。GDPで、日本は中国に抜かれて第3位に転落しましたが、米国の金融商品に日本語が使われているのを見ると、日本もまだ捨てたものではないですね。日本株式上場ETFにも、「MSCI コクサイ指数(円ベース)」に連動する物を3本見つけました。

上場インデックスファンド海外先進国株式(MSCI-KOKUSAI) (1680)

上場インデックスファンド世界株式(MSCI ACWI)除く日本 (1554)

iシェアーズ 先進国株ETF(MSCIコクサイ) (1581)

上場ETFの信託報酬は0.25%~0.26%で、一方、私が選定した投資信託の信託報酬は0.525%。ETF売買手数料分考えると両者大差無しです。今回は、思い付きの売買を禁ずるために投資信託を選定しました。約定日が「ご注文日の翌営業日」という事でここに多少不満でますが。

「三井住友TAM-外国株式インデックスe」の概要は、次表の通りです。

キー指標となる「MSCI コクサイ指数(円ベース)」というのは、米MSCI社が提供する外国株式インデックスで、先進国 24か国を対象とした株式インデックスです。米国株式市場においてもiSharesから「iShares MSCI Kokusai ETF(TOK)」というETF商品が有り、その名称にKokusaiという日本語が入っており、ちょっと驚きです。GDPで、日本は中国に抜かれて第3位に転落しましたが、米国の金融商品に日本語が使われているのを見ると、日本もまだ捨てたものではないですね。日本株式上場ETFにも、「MSCI コクサイ指数(円ベース)」に連動する物を3本見つけました。

上場インデックスファンド海外先進国株式(MSCI-KOKUSAI) (1680)

上場インデックスファンド世界株式(MSCI ACWI)除く日本 (1554)

iシェアーズ 先進国株ETF(MSCIコクサイ) (1581)

上場ETFの信託報酬は0.25%~0.26%で、一方、私が選定した投資信託の信託報酬は0.525%。ETF売買手数料分考えると両者大差無しです。今回は、思い付きの売買を禁ずるために投資信託を選定しました。約定日が「ご注文日の翌営業日」という事でここに多少不満でますが。

「三井住友TAM-外国株式インデックスe」の概要は、次表の通りです。

| 三井住友TAM-外国株式インデックスe | |

|---|---|

| 運用方針 | わが国を除く世界の主要国の株式に投資する中央三井外国株式マザーファンドを主要投資対象とします。なお、株式等に直接投資することもあります。株式への実質投資は、わが国を除く世界の主要国の株式に分散投資を行い、MSCI コクサイ指数(円ベース)と連動する投資成果を目標として運用を行います。 |

| 基準価額 | 15,090円/10,000口 (13/10/30 現在) |

| 純資産 | 9,493百万円 |

| 買付手数料 | なし |

| 信託報酬 (税込)/年 | 0.525% |

| 信託財産留保額 | なし |

| 解約手数料 | なし |

| 約定日 | ご注文日の翌営業日 |

| 設定日 | 2010/04/06 |

ブログ記事を執筆している段階ではありますが、実際の運用は既に開始しています。私もインデックス運用初心者であり、まだ実運用手探り状態です。そんな状態なので、予定しているリスク運用資金の半分で運用開始しています。今後、実際の運用ルールや運用成績を評価するベンチマーク等を考えたいと思います。

資金運用の反省、見直し-5 [Money]

29日のダウ工業株30種平均は、過去最高値を更新しました。米国は深刻な財政問題を抱えているにも関わらずです。アメリカ「金は力なり」文化のなせる結果ですかね。日本は質素文化の結果か、バブル期には遠く及ばず、リーマンショック前の水準に本当に戻るのかという気がしてきます。アベノミクス強力な「第3の矢」を期待したいところです。

前報で紹介したインデックス運用の投資先ですが、その選定理由等を簡単に説明します。

まず、基本となる日本株式ですが、今回は「ニッセイ日経225インデックスファンド」を選びました。その名の通り日経平均に連動するタイプの投資信託です。日本株式の指標としては日経平均、TOPIXが有りますが、日経平均の方がテレビ等でも情報に触れる機会多いので、日経平均の投資信託を選びました。「ニッセイ日経225インデックスファンド」の概要は、以下の通りです。SBI証券でも推奨扱いになっています。

前報で紹介したインデックス運用の投資先ですが、その選定理由等を簡単に説明します。

まず、基本となる日本株式ですが、今回は「ニッセイ日経225インデックスファンド」を選びました。その名の通り日経平均に連動するタイプの投資信託です。日本株式の指標としては日経平均、TOPIXが有りますが、日経平均の方がテレビ等でも情報に触れる機会多いので、日経平均の投資信託を選びました。「ニッセイ日経225インデックスファンド」の概要は、以下の通りです。SBI証券でも推奨扱いになっています。

| ニッセイ日経225インデックスファンド | |

|---|---|

| 運用方針 | 日経平均株価と連動する投資成果を目指して運用を行ないます。 |

| 基準価額 | 14,892円/10,000口 (13/10/29 現在) |

| 純資産 | 60,564百万円 |

| 買付手数料 | なし |

| 信託報酬 (税込)/年 | 0.2625% |

| 信託財産留保額 | なし |

| 解約手数料 | なし |

| 約定日 | ご注文日の当日 |

| 設定日 | 2004/01/28 |

なんと言っても、その信託報酬の低さ、上場ETFに匹敵するレベルです。上場ETFではiシェアーズ日経225 信託報酬: 年0.1785%(税抜0.17%)が一番低いですが、売買手数料考えると「ニッセイ日経225」が有利と判断した訳です。ETFみたいな株式取引時間内に売買できるというような即時性は有りませんが、約定日が当日ですので何か発生してもある程度は対処できるかと・・。

もう一つの大口投資対象はJリートですが、今回色々調べてみて、こんな投資信託有るのかと私もビックリしました。今回のJリート運用先と決めた「ニッセイ-<購入・換金手数料なし>ニッセイJリートインデックスファンド」は、今年の6月28日に設定されたばかりで、純資産も6億円とまだまだ規模小さいですが、買い付け手数料なしのノーロードである事は勿論ですが、信託財産留保額もなしの、その名前通りの投資信託です。信託報酬も0.35175%と、他のJリートインデックスファンドと比べても最安です。まだ規模小さいですが純資産の順調に伸びているようなので、今回採用としました。その概要は次の通りです。

もう一つの大口投資対象はJリートですが、今回色々調べてみて、こんな投資信託有るのかと私もビックリしました。今回のJリート運用先と決めた「ニッセイ-<購入・換金手数料なし>ニッセイJリートインデックスファンド」は、今年の6月28日に設定されたばかりで、純資産も6億円とまだまだ規模小さいですが、買い付け手数料なしのノーロードである事は勿論ですが、信託財産留保額もなしの、その名前通りの投資信託です。信託報酬も0.35175%と、他のJリートインデックスファンドと比べても最安です。まだ規模小さいですが純資産の順調に伸びているようなので、今回採用としました。その概要は次の通りです。

| ニッセイ-<購入・換金手数料なし>ニッセイJリートインデックスファンド | |

|---|---|

| 運用方針 | J-REITインデックスマザーファンド受益証券を主要投資対象とし、東証REIT指数(配当込み)の動きに連動する投資成果を目指して運用を行ないます。 |

| 基準価額 | 11,157円/10,000口 (13/10/29 現在) |

| 純資産 | 597百万円 |

| 買付手数料 | なし |

| 信託報酬 (税込)/年 | 0.35175% |

| 信託財産留保額 | なし |

| 解約手数料 | なし |

| 約定日 | ご注文日の当日 |

| 設定日 | 2013/06/28 |

資金運用の反省、見直し-4 [Money]

資産アロケーションを決めたので、次に何を投資対象にするかを調べました。インデックス運用では信託報酬等の経費を最小化する事がキーですので、そこを踏まえて投資先の調査してみました。世間一般では、ETFが信託報酬が安いという点で有利とされていますが、残念ながら通常の株取引と同じで証券会社での売買手数料発生します。仮に総額100万円の資産運用でリバランスを毎月行うとすると、SBI証券では税込で285円/回(リバランスレベルですから最低手数料で済む前提)の手数料発生します。年12回の売買ですから、

285円 x 12回 / 1,000,000 = 0.34%

の経費が余計に発生する計算になります。最近は、売買手数料が無く(ノーロード)信託報酬も低い投資信託沢山有るので、インデックス運用はETFよりも投資信託が有利と判断し、投資信託で運用する事としました。また、色んな金融機関で取り扱っている投信捜せば、より有利な運用先あるのかもしれませんが、資金が分散してしまうとその管理もまた大変なので、今回はSBI証券内のみで運用としました。

色々調べてみた結果、各資産での運用先は、下表の通りとしました。

色々調べてみた結果、各資産での運用先は、下表の通りとしました。

| アセットクラス | 運用先 |

|---|---|

| 日本株式 | ニッセイ日経225インデックスファンド |

| 先進国株式 | 三井住友TAM-外国株式インデックスe |

| 新興国株式 | SBI-EXE-i新興国株式ファンド |

| 日本債券 | DIAM-DLIBJ公社債オープン中期コース |

| 先進国債券 | 三井住友TAM-SMTグローバル債券インデックス・オープン |

| Jリート | ニッセイ-<購入・換金手数料なし>ニッセイJリートインデックスファンド |

| 海外リート | 三井住友TAM-SMT グローバルREITインデックス・オープン |

この中で、日本債権のDIAM-DLIBJ公社債オープン中期コースは、数年前に個人向け国債償還の受け皿として始めた運用先で、今となってはそれ程有利な運用先ではないかもしれません。追々変更したいと思いますが、今時点ではそのまま継続運用としました。

次回以降の記事で各運用先の紹介をしていきたいと思います。

急に、ブログ記事の更新を始めましたが、記事を書くことによって自分自身も色々勉強になります。当ブログを読んでいただけるかは別として、その有用性を実感しております。

次回以降の記事で各運用先の紹介をしていきたいと思います。

急に、ブログ記事の更新を始めましたが、記事を書くことによって自分自身も色々勉強になります。当ブログを読んでいただけるかは別として、その有用性を実感しております。

資金運用の反省、見直し-3 [Money]

前回の記事でさらっと4%程度のリターンを期待していると書きましたが、その根拠は下表の各アセットクラスの期待リターンに基づいています。各アセットの期待リターンは、年金積立金管理運用独立行政法人の運用実績等の結果から、個人の方がwebページで良く使われている数字を引っ張ってきました。Jリートは行政法人の運用ポートフォリオに入っておらず、期待リターンの数字見つからなかったので、SBI証券HPにある各リートの利回り平均値を期待リターンとしてます。海外リートもJリートに準ずると想定しました。期待リターンの4%ですが、各アセットへの割合を加味した加重平均です。

| 大分類 アセットクラス | アセットクラス | 割合 | 期待リターン |

|---|---|---|---|

| 株式 35% | 日本株式 | 17.50% | 4.80% |

| 先進国株式 | 10.50% | 5.00% | |

| 新興国株式 | 7.00% | 9.25% | |

| 債権 35% | 日本債券 | 17.5% | 1.00% |

| 先進国債券 | 17.50% | 3.50% | |

| リート 30% | Jリート | 21.00% | 4.00% |

| 海外リート | 9.00% | 4.00% |

期待リターンは電卓だけでも計算できる非常に単純な数値ですが、リスク計算は統計学の知識が必要なので少々時間掛かりそうです。それではとネットを探してみたところ、非常に強力なサポートツールが公開されてました。「タロットのポートフォリオ理論[ココログ分室]」から入手できるワークシートは、内外のリートを含む6資産も資産まで対応してくれる非常に優れものです。私の場合は、新興国株式も組み込んで7資産で運用しています。今回利用させて頂いたツールがピッタリ合致した訳ではないのですが、大体の雰囲気は掴めたのでそれで良しとしました。細かい数字をいじって最適化しても、それは数字のお遊びでしかないと感じましたので。

資金運用をシュミレーションするに当たり、期待リターン、相関係数等のパラメータ必要ですが、両方のツールとも「年金積立金管理運用独立行政法人(GPIF)」で公表されているレポートから引用されています。私もGPIFの公開情報見てみましたが、素晴らしいレポートが多数公開されてます。少し前までは年金関係の機構というと厳しい批判にさらされていたのですが、やはり頭の良い人はいるものですね。

GPIFは年金積立金の管理運用をしている組織で、HP上にそのポートフォリオも公開されてます。年金という性格上最もリスクの少ない安全な運用が求められるためか、日本債券が60%で大半を占めており、その他資産として日本株式、外国株式、外国債券が11~12%、その他短期資産という名目で5%というポートフォリオです。短期資産を新興国株式と想定して、「長期投資予想/アセットアロケーション分析」で公開されているツールで分析してみると、期待リターン:2.62%、リスク6.50%でした。2.6%位の期待リターンで将来私が受け取れる年金が賄えるのか少し心配にはなりました。余談ですが。

GPIFは年金積立金の管理運用をしている組織で、HP上にそのポートフォリオも公開されてます。年金という性格上最もリスクの少ない安全な運用が求められるためか、日本債券が60%で大半を占めており、その他資産として日本株式、外国株式、外国債券が11~12%、その他短期資産という名目で5%というポートフォリオです。短期資産を新興国株式と想定して、「長期投資予想/アセットアロケーション分析」で公開されているツールで分析してみると、期待リターン:2.62%、リスク6.50%でした。2.6%位の期待リターンで将来私が受け取れる年金が賄えるのか少し心配にはなりました。余談ですが。